News

1. Einleitung: Niedrige Arbeitslosenquote und verbesserte Einkommenssituation führen zu weniger Privatpleiten

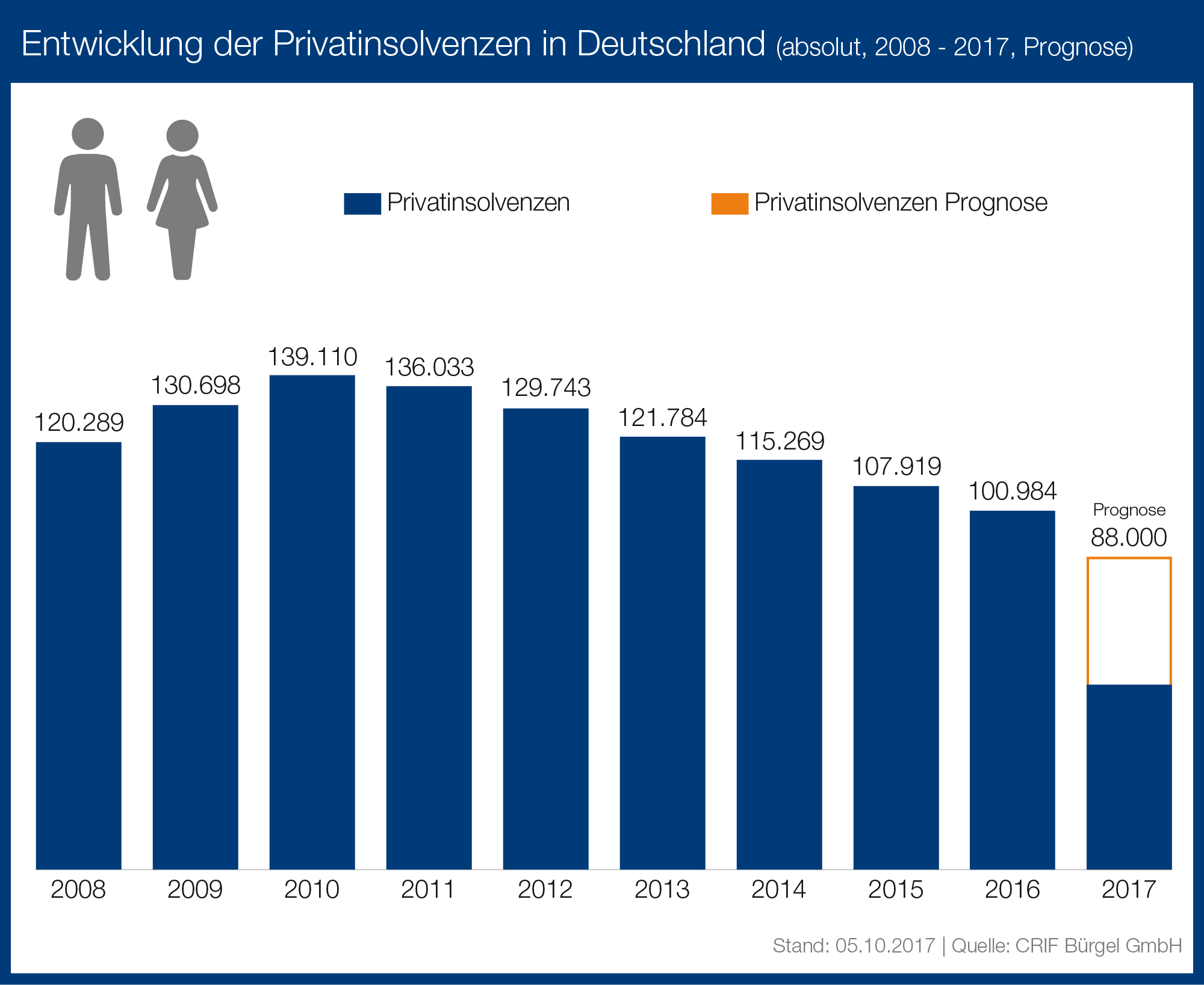

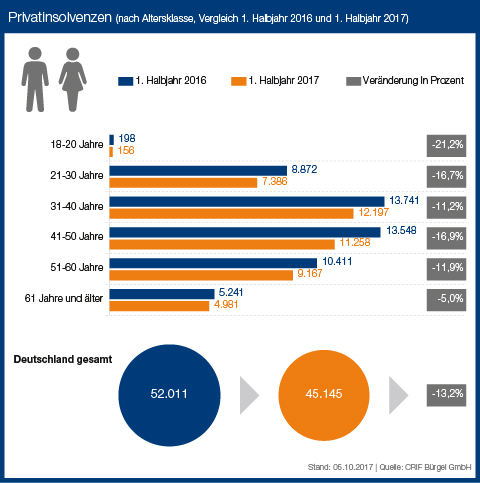

Im 1. Halbjahr 2017 mussten in Deutschland 45.145 Privatpersonen eine Insolvenz anmelden. Damit verringerte sich die Zahl der Privatinsolvenzen in den ersten sechs Monaten im Vergleich zum Vorjahreszeitraum um 13,2 Prozent (1. Halbjahr 2016: 52.011 Privatinsolvenzen). Es ist der siebte Rückgang der Privatpleiten in Folge und der niedrigste Stand seit 2005. So lauten die zentralen Ergebnisse der CRIFBÜRGEL Studie „Schuldenbarometer 1. Halbjahr 2017″.

Privatpersonen profitieren weiterhin von den insbesondere binnenwirtschaftlich günstigen Rahmenbedingungen. Eine niedrige Arbeitslosenzahl und eine verbesserte Einkommenssituation führen dazu, dass immer weniger Bundesbürger eine private Insolvenz anmelden müssen. „Hauptursache für eine private Insolvenz ist die Arbeitslosigkeit. Die Formel für weniger Insolvenzen ist relativ einfach. Wenn die Beschäftigtenzahlen steigen und die Bürger mehr Geld in der Tasche haben, sinkt im Normalfall auch die Quote der Privatinsolvenzen“, begründet CRIFBÜRGEL Geschäftsführerin Ingrid Riehl den erneuten Rückgang. „Eine Zunahme der finanziellen Belastungen der Verbraucher, etwa durch eine Verschlechterung der Situation auf dem Arbeitsmarkt oder eine Zinswende, würde zu einem Anstieg der Privatinsolvenzen führen“, so Riehl. Ein weiterer Grund für weniger Privatinsolvenzen ist eher methodischer Natur seitens der Betroffenen. So sehen viele überschuldete Bürger, die ein Pfändungsschutzkonto nutzen, keine Notwendigkeit, eine Privatinsolvenz anzumelden. Dies ist dann der Fall, wenn das monatliche Einkommen so gering ist, dass es unter dem pfändbaren Betrag liegt.

Für das Gesamtjahr rechnet CRIFBÜRGEL mit insgesamt 88.000 Privatinsolvenzen in Deutschland.

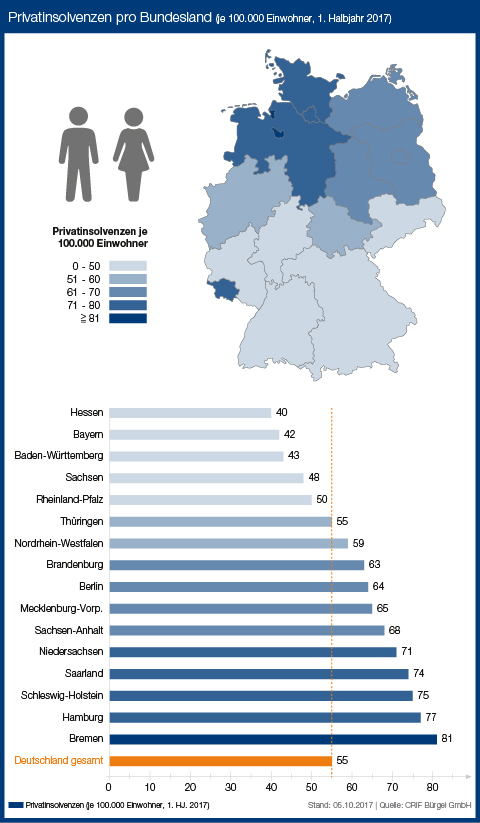

2. Privatinsolvenzen nach Regionen: Der Norden bleibt Insolvenzhochburg

Bremen, Hamburg und Schleswig-Holstein gehören im 1. Halbjahr 2017 zu den Insolvenzhochburgen in Deutschland. Im bundesweiten, relativen Vergleich gab es in Bremen mit 81 Fällen je 100.000 Einwohner die meisten Verbraucherinsolvenzen. Es folgen mit Hamburg (77 Privatinsolvenzen je 100.000 Einwohner) und Schleswig-Holstein (75) zwei weitere Bundesländer aus dem Norden Deutschlands. Der Bundesdurchschnitt lag in den ersten sechs Monaten bei 55 Insolvenzen je 100.000 Einwohner. Am wenigsten Privatinsolvenzen meldete in den ersten sechs Monaten Hessen (40 Fälle je 100.000 Einwohner). Ebenfalls niedrige Werte lieferten Bayern (42) und Baden-Württemberg (43).

Zwischen den Bundesländern gibt es auch bei den absoluten Zahlen große Abweichungen, die natürlich mit der Bevölkerungsanzahl zusammenhängen. Die meisten Schuldner kamen im 1. Halbjahr 2017 aus Nordrhein-Westfalen (10.579 Privatinsolvenzen), Niedersachsen (5.627) und Bayern (5.384).

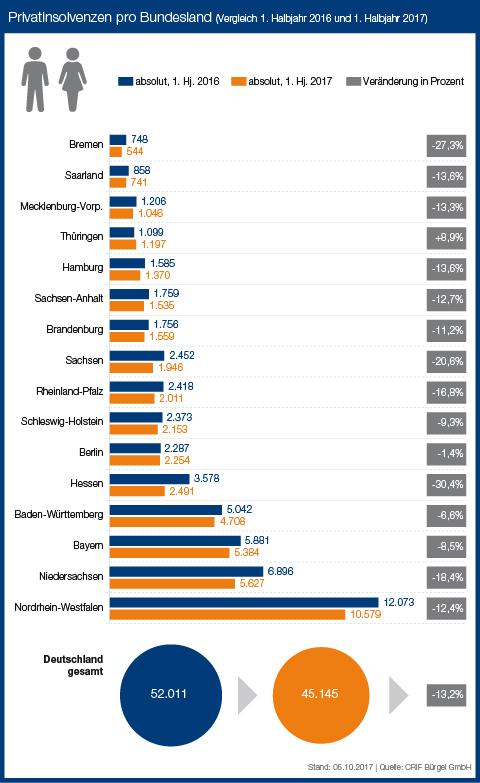

3. Prozentuale Veränderungen: In Thüringen steigen die Privatinsolvenzen an

Vor allem in Hessen müssen immer weniger überschuldete Bürger eine Privatinsolvenz anmelden. Die Zahl sank im 1. Halbjahr 2017 im Vergleich zum Vorjahr um 30,4 Prozent. Deutliche Rückgänge meldeten auch die Bundesländer Bremen (minus 27,3 Prozent), Sachsen (minus 20,6 Prozent), Niedersachsen (minus 18,4 Prozent) und Rheinland-Pfalz (minus 16,8 Prozent). Einzig in Thüringen (plus 8,9 Prozent) zeigte sich der bundesweite Trend sinkender Privatinsolvenzen nicht.

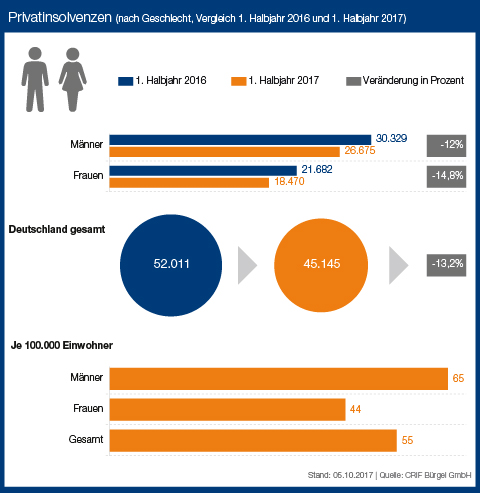

4. Privatinsolvenzen nach Geschlecht: Mehr Männer als Frauen melden eine Insolvenz an

Beim Blick auf die Geschlechter wird eines klar: Privatinsolvenz ist weiterhin vor allem ein männliches Phänomen. 59,1 Prozent (26.675) aller Privatpleiten im ersten Halbjahr 2017 betreffen Männer. Auch im relativen Vergleich der Geschlechter sind die Männer führend. Auf 100.000 Männer entfielen im 1. Halbjahr 2017 65 Privatinsolvenzen. Demgegenüber stehen 44 Privatpleiten je 100.000 weibliche Einwohner. Der Hauptgrund dafür, dass mehr Männer eine Privatinsolvenz anmelden als Frauen, liegt darin, dass der Mann in vielen Familien – trotz der veränderten Lebensformen und Rollenbilder – weiterhin als Hauptverdiener und Haushaltsverantwortlicher gilt. Dieser kommt im Falle einer Familienüberschuldung für diese auf und meldet dann die Privatinsolvenz an.

5. Privatinsolvenzen nach Alter: Sinkende Privatinsolvenzen in allen Altersklassen

Der positive Trend sinkender Privatinsolvenzen zeigt sich auch bei der Analyse der Altersklassen. Die stärksten Rückgänge gab es in der jüngsten Altersgruppe der 18- bis 20-Jährigen (minus 21,2 Prozent) sowie bei den 41- bis 50-Jährigen (minus 16,9 Prozent). Den größten Anteil am Insolvenzgeschehen haben Bürger zwischen 31 und 40 Jahren. In dieser Altersklasse mussten 12.197 Privatpersonen eine Insolvenz anmelden (Anteil am Insolvenzgeschehen: 27 Prozent).

6. Ursachen der Privatinsolvenz: Sechs Hauptgründe für eine Verbraucherinsolvenz

In den meisten Fällen wird einer der sechs Hauptüberschuldungsgründe als Ursache für eine Privatinsolvenz genannt. Zu den Gründen gehören Arbeitslosigkeit und reduzierte Arbeit, Einkommensarmut, gescheiterte Selbstständigkeit, unwirtschaftliche Haushaltsführung, Veränderungen in der familiären Situation wie Scheidung beziehungsweise Trennung und Krankheit.

Der überwiegende Teil der Privatpersonen in einer Insolvenz hat vor allem Schulden bei Kreditinstituten, Versandhändlern, Versicherungen, Behörden, Vermietern, Energieversorgern und Telefongesellschaften. Die Durchschnittsschuldenhöhe der Betroffenen liegt in der Summe bei rund 32.000 Euro.

Quelle: CRIF Bürgel GmbH

Schlagwörter: Adressermittlung, bonität, bürgel, coburg, eidesstattlicheversicherung, forderungsausfall, hamburg, inkassobüro, inkassounternehmen, insolvenz, konsumenten, offenbarungseid, Schuldenbarometer, Vermögensauskunft, Wirtschaftsinformationen

Dieser Artikel wurde am 06. Okt 2017 in der Kategorie BÜRGEL, Wirtschaftsinformationen veröffentlicht.

Ihre Meinung ist uns wichtig